Atunci când discutăm despre partea de facturare din cadrul unei companii, putem să admitem ideea conform căreia aceasta a devenit un real ,,fenomen”. Atenția este așadar intens direcționată către această latură din cadrul unei companii și prin prisma faptului că cele mai multe documente emise în cadrul acesteia sunt reprezentate de facturi. Provocările asociate facturării sunt pe măsură popularității acesteia în cadrul companiilor.

Fiind o parte atât de importantă și complexă din cadrul companiilor, facturarea aduce cu sine o serie de aspecte de formă și de fond de care factorii decizionali trebuie să țină cont. Așadar, atunci când discutăm despre facturare una dintre cele mai importante aspecte din spectrul procesului este legată de maniera de emitere a facturilor. De maniera de emitere sau de instrumentele utilizate pentru conturarea facturilor depind o serie de aspecte legate de conformitate fiscală și legală raportat la aceste documente emise. Așadar, este un aspect care necesită atenție sporită din partea persoanelor responsabile.

Înainte de a intra în universul pragmatic al facturării de la nivelul organizațiilor, propunem conturarea unui mic tablou de bord al obligativității emiterii facturilor la momentul actual indiferent de forma de organizare a companiei, mărimii acesteia sau alți parametri de funcționalitate.

La momentul actual, toate companiile din spațiul economic utilizează aplicații software pentru emiterea facturilor. Nicio companie nu mai poate gestiona această latură fără apelul la soluțiile informatice. Așadar, dacă dorești să pătrunzi în mediul de afaceri, trebuie să fi conștient de faptul că în afara digitalizării, facturarea nu este posibilă.

De ce nu mai poți supraviețui fără un program informatic de facturare?

Și dacă te întrebi de ce o afacere nu mai poate exista efectiv în afara utilizării unor programe informatice de facturare, există o serie de aspecte importante care susțin această realitate din sfera facturării:

- Nu te mai poți ralia la cerințele modernității în materie de facturare, în speță nu vei putea îndeplini reglementările în vigoare legate de facturarea electronică;

- Nu o să poți să ții pasul cu modernitatea, în sensul în care vei fi devansat de o serie de aspecte legate de digitalizarea fiscală a companiilor;

- Nu vei putea să utilizezi sistemul RO e-factura pentru a transmite facturile emise către clienții tăi.

Iată 3 aspecte importante de reținut atunci când discutăm despre importanța informatizării sau digitalizării aspectului facturării. Prin urmare, afacerea ta nu mai poate exista în afara unui astfel de soft de gestiune financiar-contabilă. Recomandarea ar fi direcționată spre adoptarea în cadrul companiei a unui program informatic care să fie nișat doar pe aspectul facturării. Cele mai multe companii, pentru a economisi resurse financiare, de cele mai multe ori utilizează pentru facturare programul de gestiune financiar-contabilă. Și dacă te întrebi de ce ai avea nevoie de un soft informatic care să gestioneze strict aspectele legate de facturare, iată mai jos rațiunile unei astfel de decizii:

- Softul este utilizat strict de către persoana responsabilă de facturare din cadrul companiei tale;

- Deții autonomie în ceea ce privește utilizarea aplicației, în sensul în care poți apela la un soft care funcționează în regim remote pentru a avea oricând acces la datele legate de facturare;

- Ai legătură directă cu RO e-factura, aspect care îți permite automat să gestionezi mult mai eficient facturile emise precum și cele primite, în materie de erori, descărcare în vederea arhivării, transmitere în timp util a acestora, notificări de neconformare etc.;

Acestea ar fi 3 rațiuni care stau la baza utilizării unei aplicații specializate în direcția facturării, independent de un soft care administrează și operațiuni financiar-contabile complexe. În acest sens, am trasat o primă direcție a problematicii facturării. A doua direcție în această arie, este legată de tipul de program de facturare utilizat. Discutăm astfel despre varianta utilizării în regim gratuit sau contracost.

Ce este foarte important atunci când alegem un soft de gestiune a datelor de facturare a companiei la momentul actual, este să ne asigurăm asupra faptului că acesta este conectat la RO e-factura sau că oferă posibilitatea integrării cu acest sistem digital-fiscal. În ceea ce privește varianta în regim gratuit vs varianta unui program de facturare, iată mai jos o imagine concretă practică asupra celor două soluții.

| Gratuit VS Program de facturare |

| GRATUIT |

PROGRAM DE FACTURARE |

| Cunoștințe limitate la momentul începerii utilizării acestuia |

Instruire în prealabil înainte de momentul adoptării softului |

| Posibile sincope ale sistemului care nu pot fi soluționate în timp util |

Suport informatic și asistență telefonică în caz de apariția diverselor probleme legate de utilizarea acestuia |

| Integrarea cu RO e-factura poate fi deficitară și pot să apară o serie de erori la transmiterea documentului (dacă există posibilitatea integrării) |

Asigură integrarea cu RO e-factura și posibilitatea transmiterii |

| Generarea manuală a fișierului xml a facturii pentru a fi încărcat în cadrul sistemului RO e-factura |

Generarea automată a fișierului xml a facturii și transmiterea acestuia în RO e-factura |

| Imposibilitatea semnalării automate a erorilor privind transmiterea facturilor în cadrul RO e-factura |

Semnalarea automată a facturilor transmise în cadrul platformei pentru care apar erori |

| Imposibilitatea gestionării aspectelor legate de încasarea facturilor emise |

Posibilitatea gestionării aspectelor legate de încasări asociate facturilor emise |

Tabelul de mai sus surprinde doar câteva diferențe esențiale între un program de facturare conceput pentru gestionarea exclusivă a acestor aspecte și o soluție gratuită utilizată pentru generarea fișierului xml ori pentru a emite facturi către clienți. Pe scurt, ce ar trebuie să cunoști cu privire la aceste aspecte: înainte de implementarea oricărui soft la nivelul companiei tale, este indicat să poți beneficia de o mică perioadă de training pentru a te familiariza cu ceea ce presupune utilizarea unui astfel de program. De asemenea, o diferență semnificativă este legată de posibilitatea soluționării diverselor probleme în utilizarea sistemului. Adică să ai posibilitatea să iei legătura cu dezvoltatorul sistemului sau o persoană responsabilă de soluționarea unor probleme tehnice. Acestea vor apărea inevitabil, indiferent de performanțele sistemului. Unul dintre parametrii moderni a acestor aplicații de facturare de care este bine să ții cont este legat de posibilitatea integrării acestuia cu sistemul RO e-factura. În acest fel, este simplificat atât procesul de transmitere a facturii în format xml cât și urmărirea diverselor erori care pot să apară în cadrul acestui demers. Un soft de facturare poate să transmită diverse notificări cu privire la eventuale termene depășite sau, așa cum spuneam, cu privire la erori identificate pe parcursul procesului. Dacă gestionezi un volum mare de date sau dacă emiți multe facturi, o soluție gratuită poate să nu fie cea mai potrivită decizie. Sunt mai multe rațiuni pentru această afirmație. De pildă, va fi destul de greu să generezi xml-uri pentru zeci de facturi emise pe zi cu o soluție gratuită care solicită o serie de informații pentru a asigura validitatea fișierului. Va trebuie să parcurgi o serie de pași care surprind grade diferite de dificultate. De asemenea, un alt aspect este legat de faptul că vei fi nevoit să încarci manual facturile în cadrul sistemului și să verifici dacă acestea au fost transmise cu succes sau dacă au apărut anumite erori. Dacă gestionezi un număr considerabil de facturi, acest aspect se poate dovedi destul de dificil.

Așadar acestea sunt câteva aspecte de care este bine să ții cont atunci când iei decizia utilizării unui soft de facturare la nivelul afacerii derulate. Chiar dacă o soluție contracost inițial ți se pare costisitoare, te va scuti de mult timp și resurse investite pentru emiterea, generarea, transmiterea și verificarea facturilor gestionate prin intermediul RO e-factura.

Concret, cum poți să emiți fișierul xml al facturii în regim gratuit?

Pentru a concretiza cele descrise mai sus, te invităm să explorăm modul în care putem emit o factură în format xml cu ajutorul aplicației concepute de către ANAF pentru contribuabilii obligați la utilizarea sistemului RO e-factura. De exemplu, aceasta vine în sprijinul antreprenorilor la început de drum antreprenorial, având în vedere resursele financiare limitate la momentul demarării unei afaceri. În această manieră, în cadrul secțiunii Aplicații web RO e-factura regăsită pe site-ul ANAF, regăsim cele 4 module corelate la întocmirea facturii pentru încărcarea în cadrul sistemului, și anume: aplicație web de completare factura electronică simplificată, aplicație web de completare factură electronică extinsă, validare semnătură factură, validare xml factură. Acestea pot fi accesate prin intermediul link-ului: https://mfinante.gov.ro/web/efactura/aplicatii-web-ro-efactura. Iată mai jos un minighid cu privire la etapele pe care trebuie să le parcurgi pentru a genera o factură în format xml:

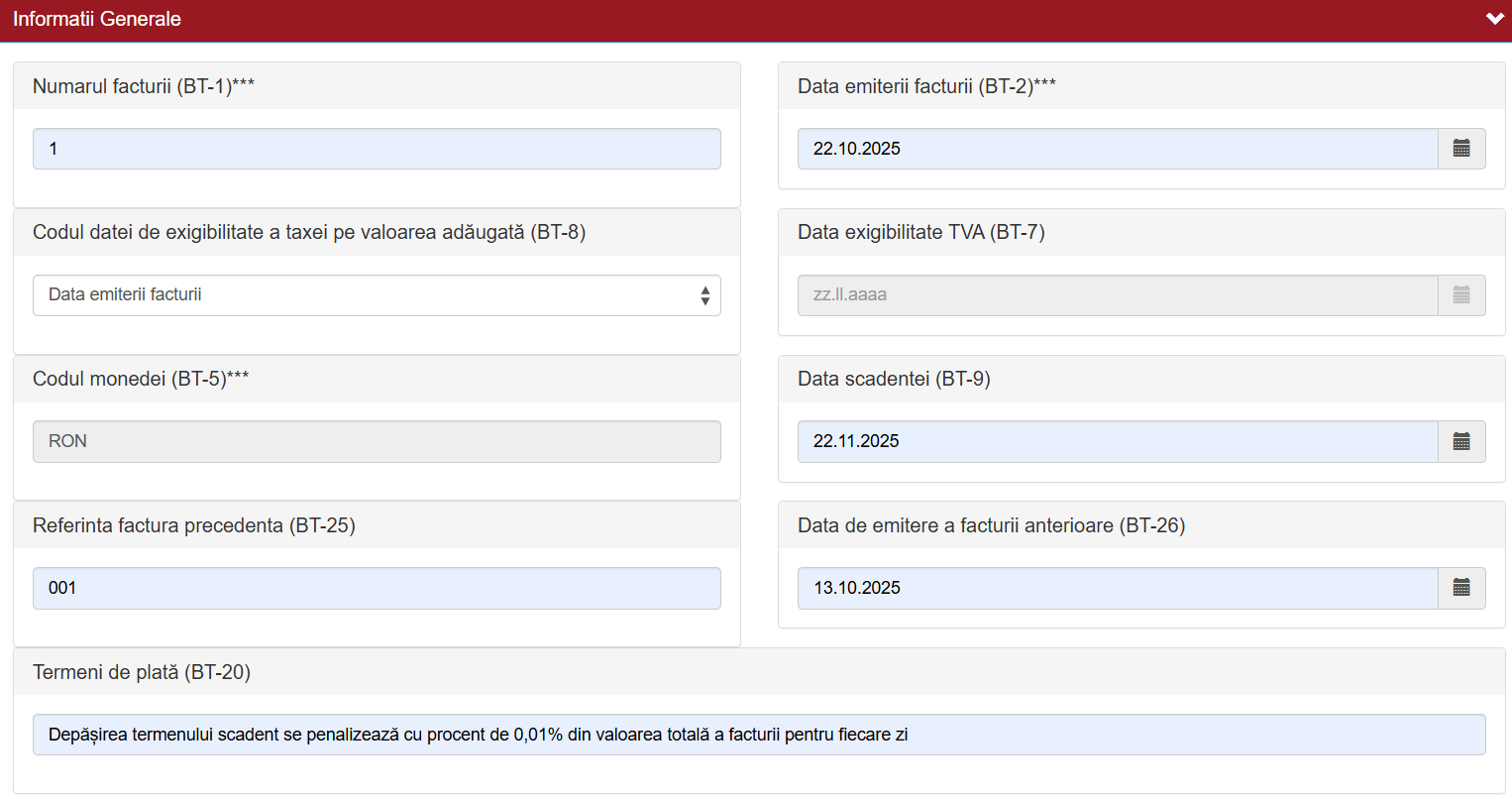

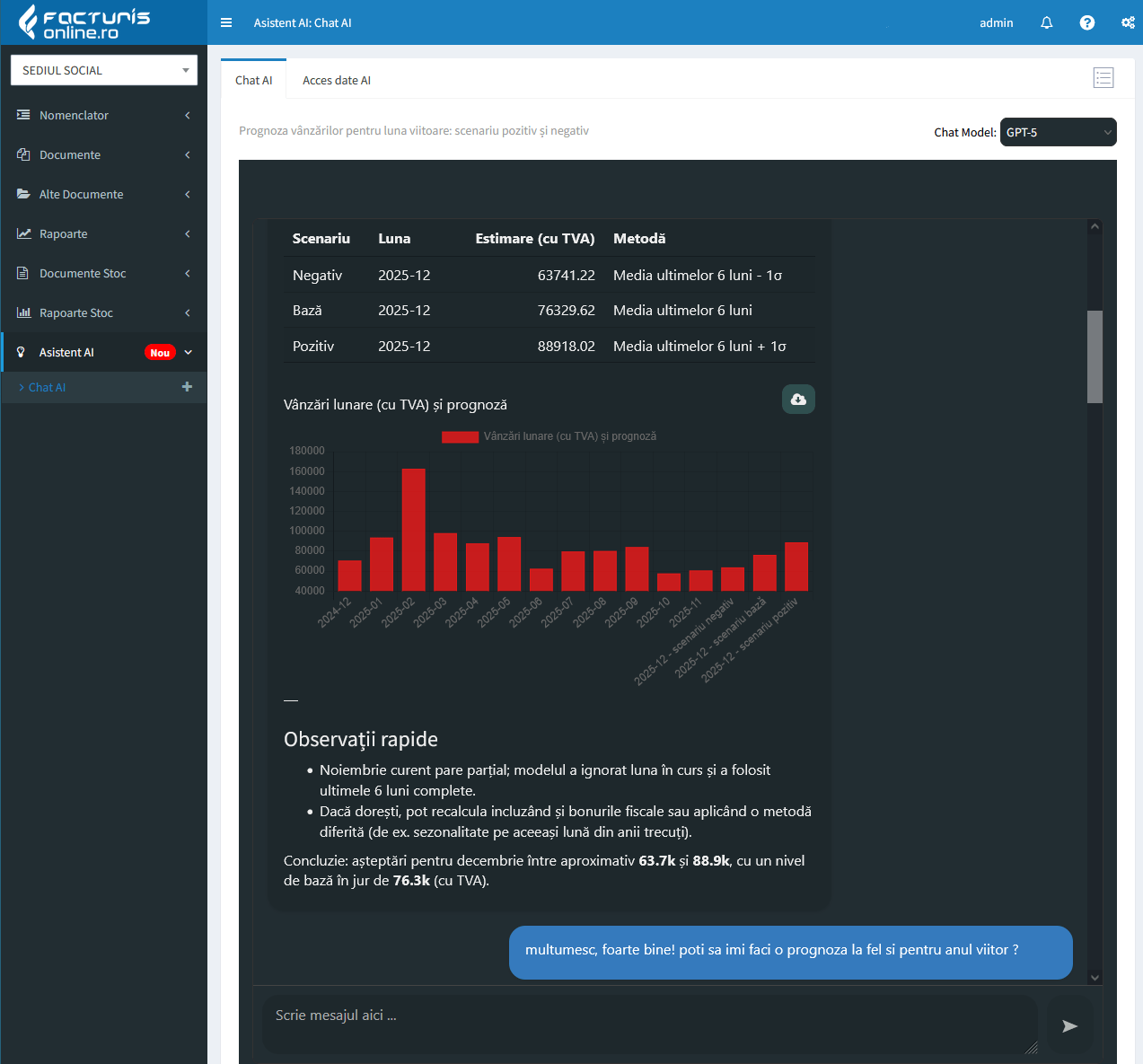

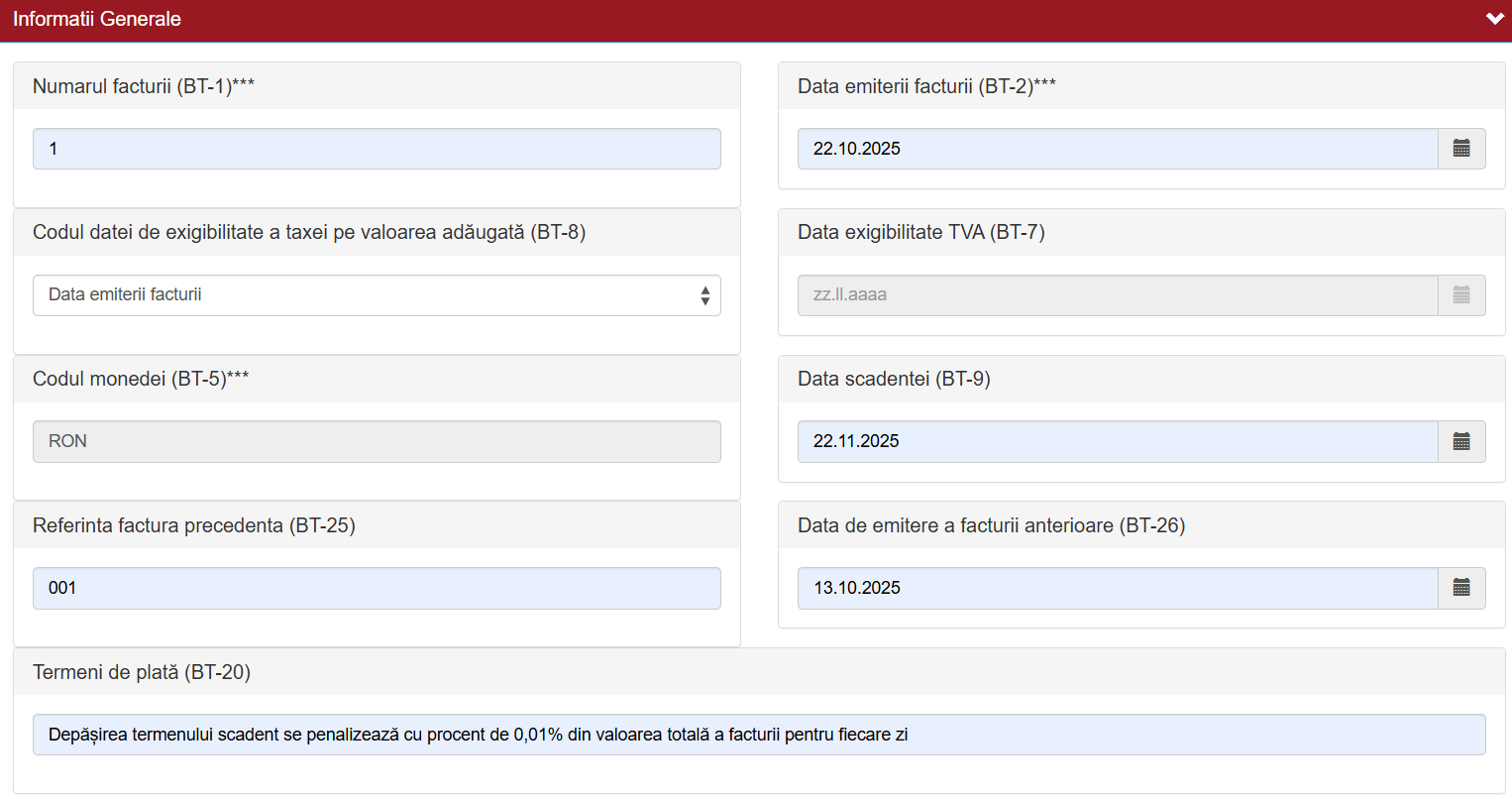

- Accesezi link-ul de mai sus și începi completarea secțiunilor prin secțiunea Informații generale unde vei completa aspecte legate de: numărul facturii, data emiterii facturii, codul datei de exigibilitate a taxei pe valoare adăugată, data exigibilității TVA, codul monedei și data scadenței, referința facturii precedente, data de emitere a facturii anterioare, termeni de plată. Toate aceste aspecte sunt asociate în mod direct unor coduri specifice.

Atenție! Data exigibilității TVA și codul datei de exigibilitate a TVA-ului nu se completează concomitent, utilizarea lor fiind exclusiv reciprocă.

Sincopă! Întreruperea conexiunii la internet atrage după sine reluarea procesului de completare!

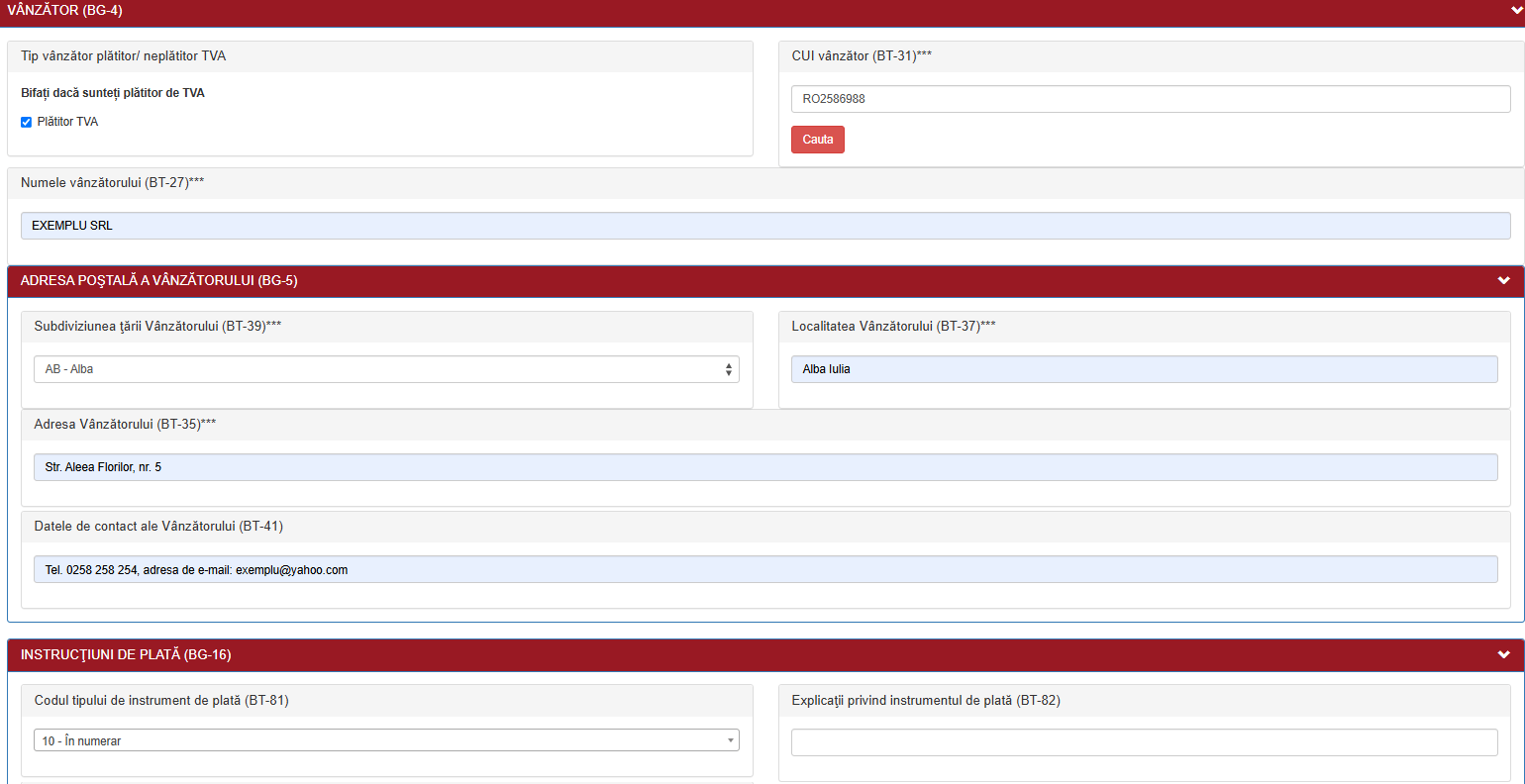

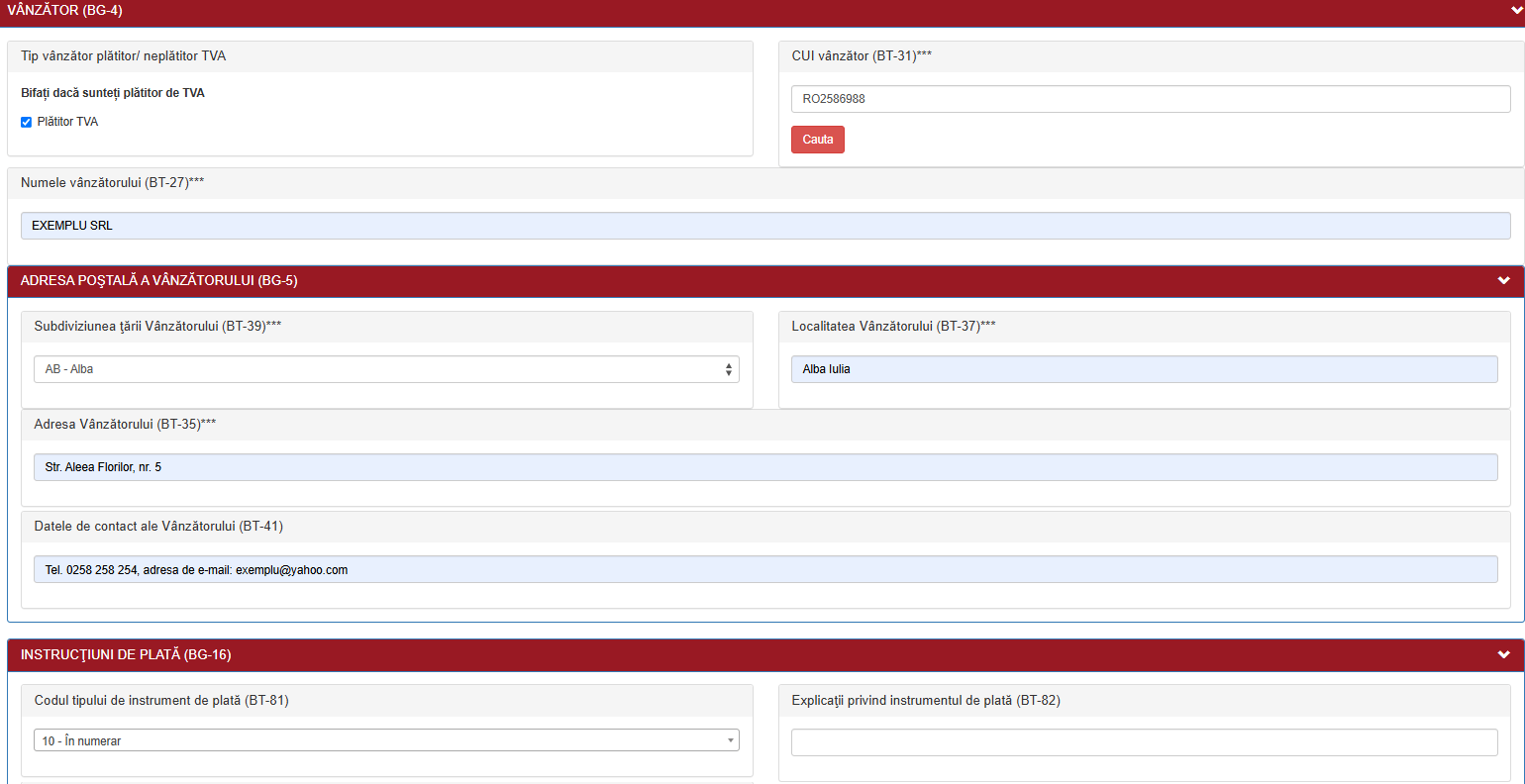

După introducerea datelor, se acționează butonul Pasul următor și se completează aspectele legate de Detalii Vânzător. Această secțiune cuprinde: selectarea aspectelor legate de categoria de persoană impozabilă din punct de vedere a taxei pe valoare adăugată (plătitoare sau neplătitoare de TVA). De asemenea, discutăm despre CUI-ul vânzătorului, adresa și instrucțiunile de plată.

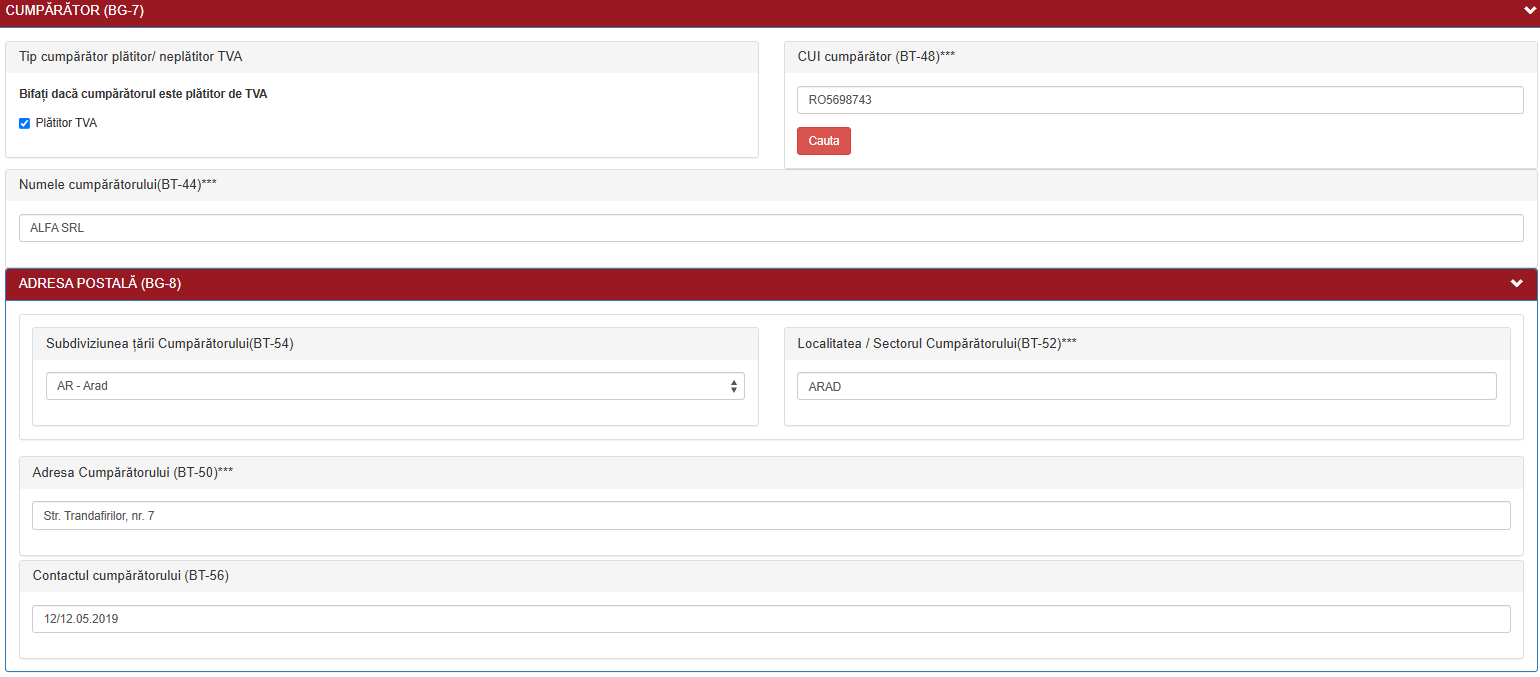

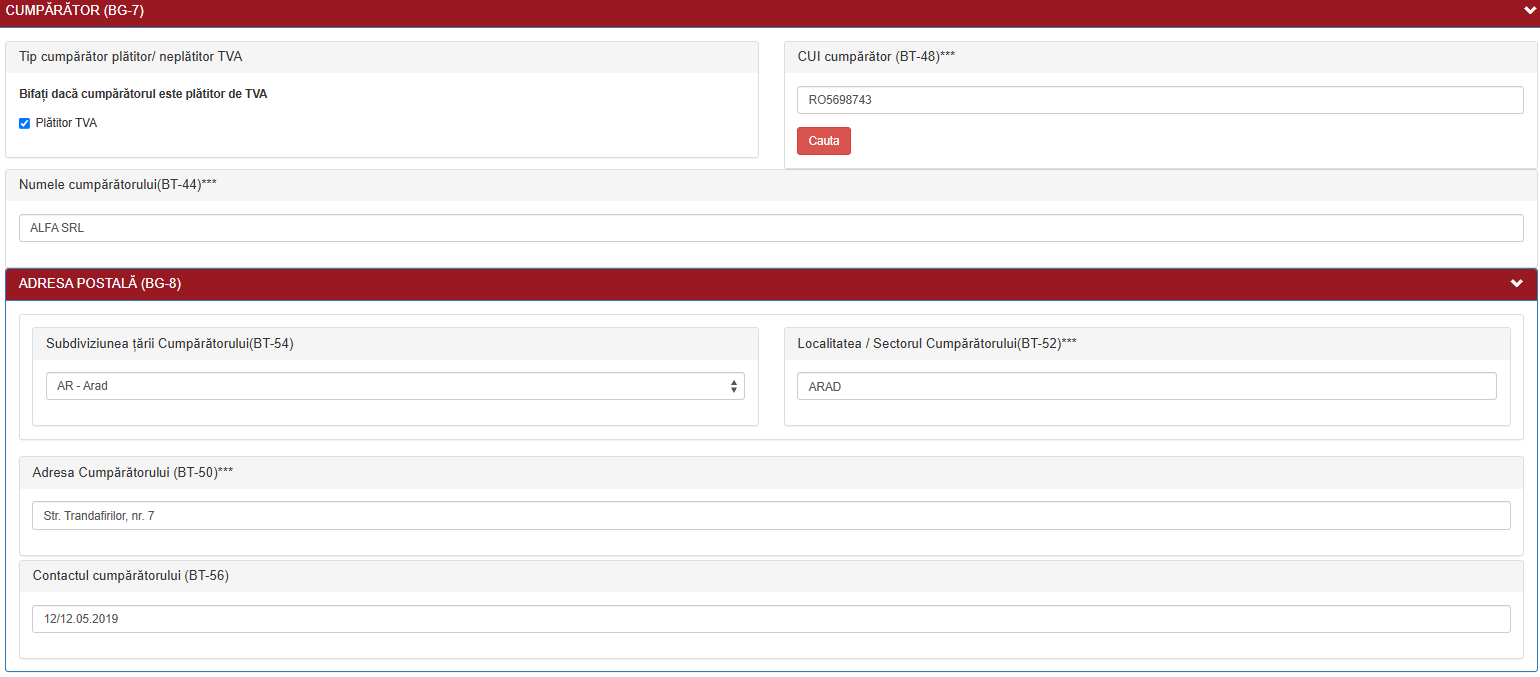

Următoarea secțiune face trimitere la detaliile cumpărătorului, care surprinde elemente similare secțiunii anterioare.

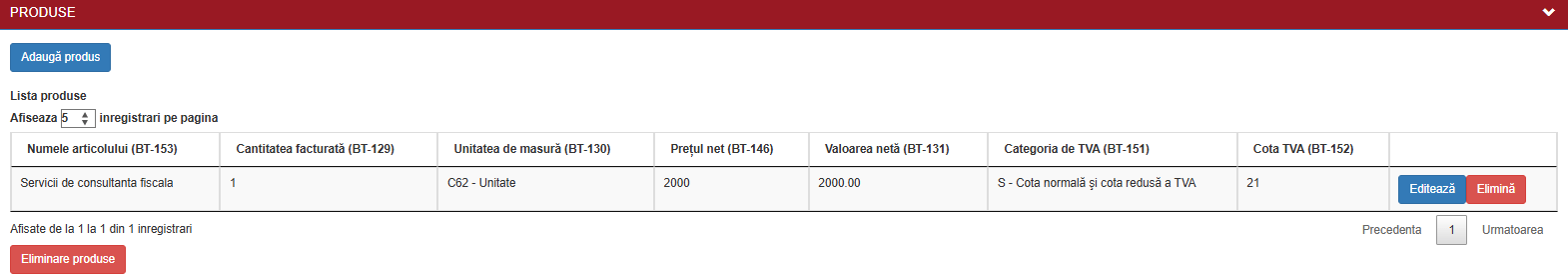

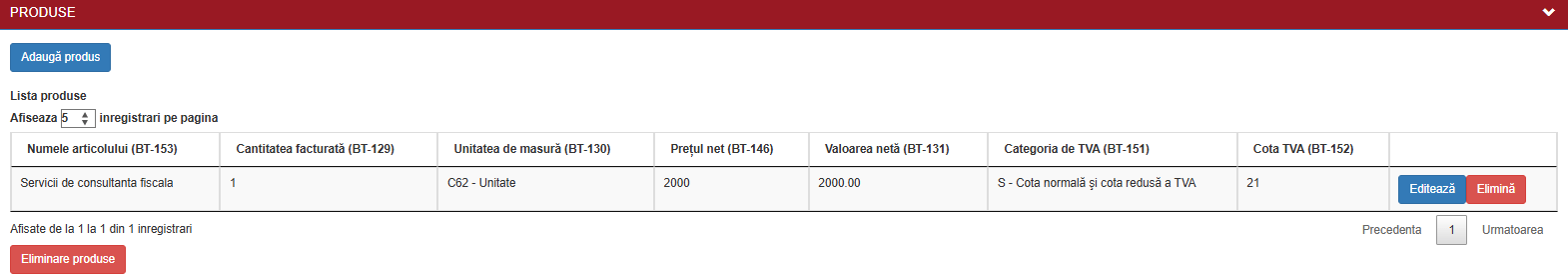

Următoarea secțiune face trimitere la produsele comercializate, sau cele care fac obiectul operațiunii de facturare.

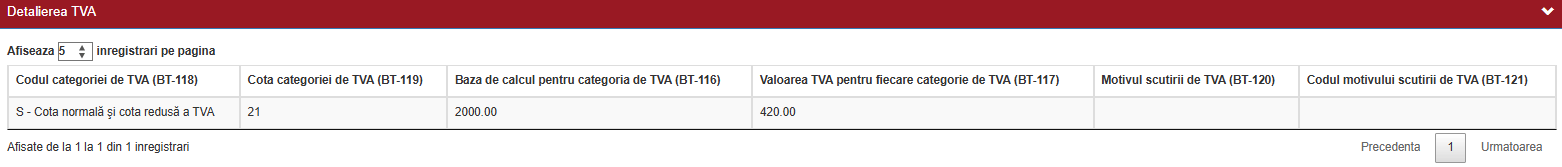

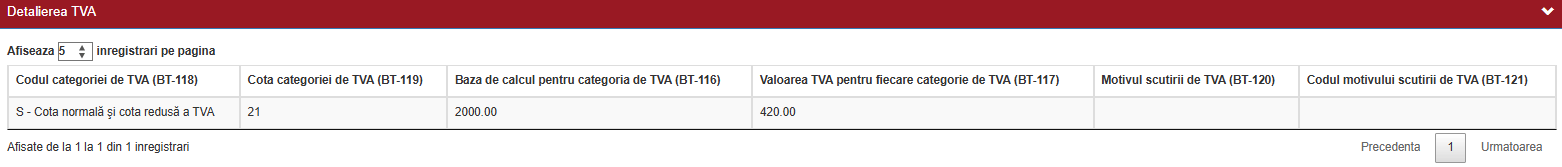

Următoarea etapă constă în menționarea aspectelor legate de TVA, prin intermediul secțiunii Detalierea TVA. În cadrul acestei secțiuni apar informații legate de codul categoriei de TVA, cota categoriei de TVA, baza de calcul pentru categoria de TVA, valoarea TVA pentru fiecare categorie de TVA, motivul scutirii de TVA precum și codul motivului scutirii de TVA, dacă este cazul.

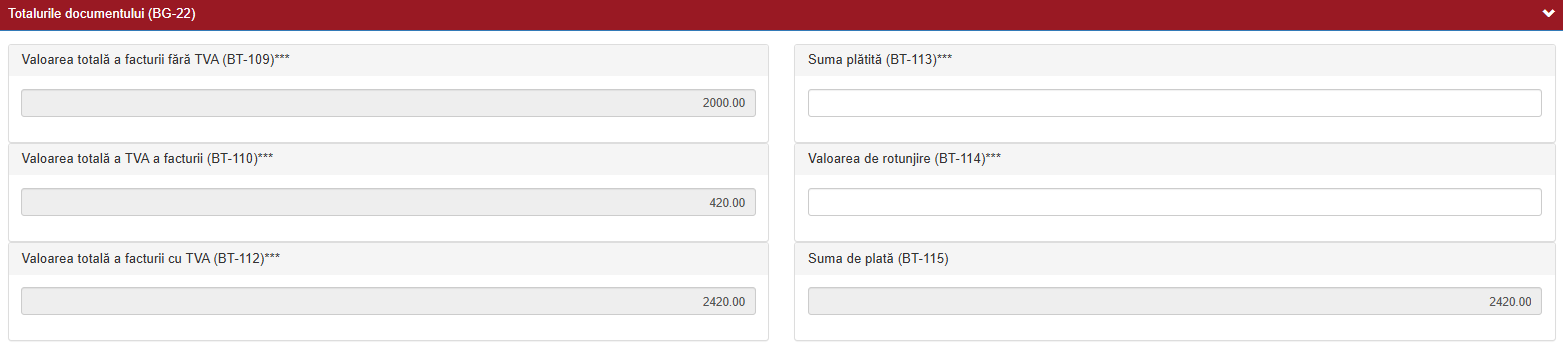

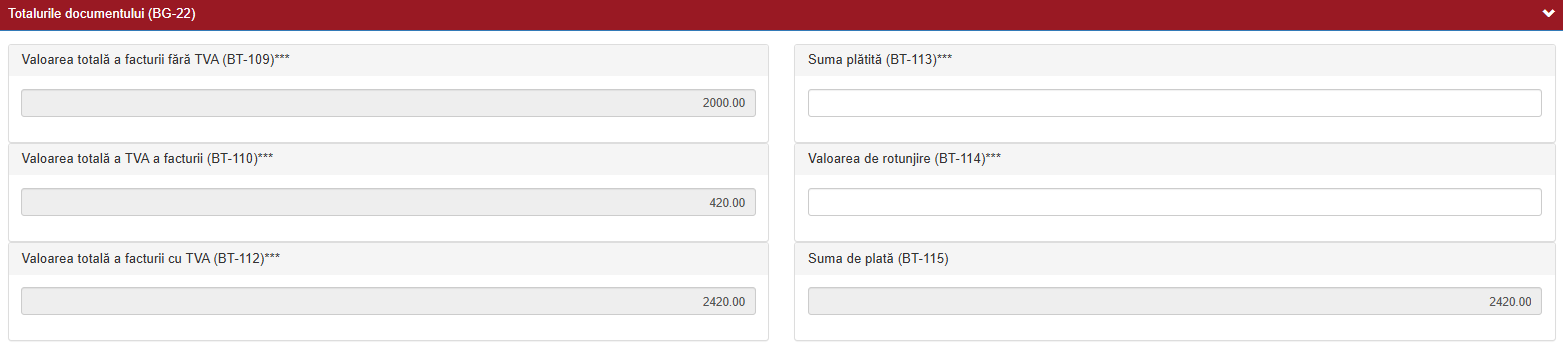

Următoarea secțiune cuprinde aspecte legate de totalurile documentului, și anume: valoarea totală a facturii fără TVA, valoarea totală a TVA-ului facturii, valoarea totală a facturii cu TVA, suma plătită, valoarea de rotunjire și suma de plată.

Ultimul pas este redat de generarea facturii, acolo unde există posibilitatea menționării unui comentariu și acționării butonului de generare. După acest pas, se va descărca automat fișierul xml.

Factura va avea astfel formatul xml, fiind pregătită pentru a fi încărcată în cadrul sistemului RO e-factura.

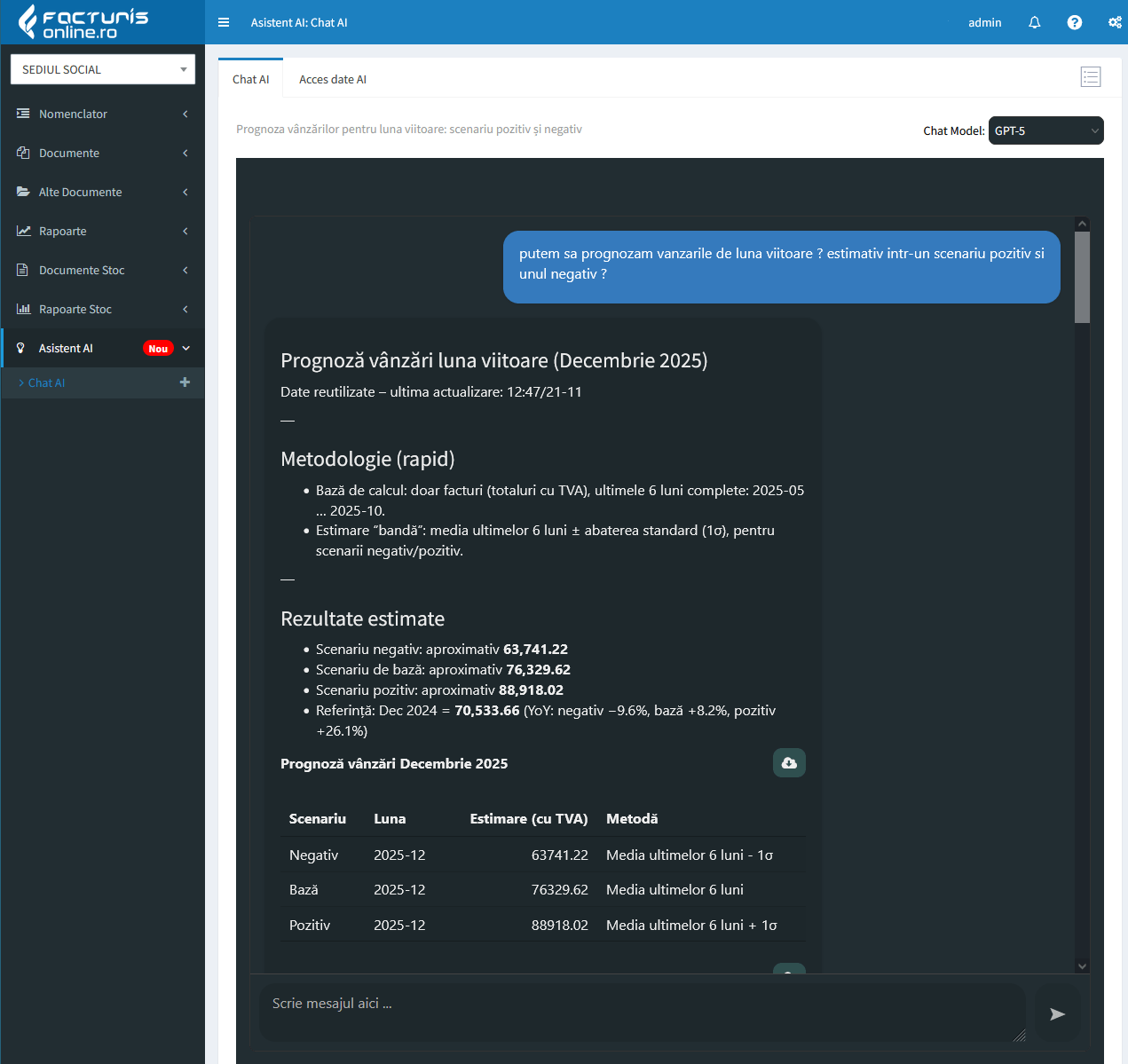

Așadar, aceștia sunt pașii pe care trebuie să îi parcurgi pentru a genera factura prin intermediul resurselor gratuite puse la dispoziție de către Agenția Națională de Administrare Fiscală. Procesul introducerii facturii, așa cum spuneam, poate fi compromis de întreruperea conexiunii la internet, aspect neplăcut pentru utilizator deoarece va trebui să reia procesul de emitere din punctul întreruperii conexiunii. Comparativ cu un program de facturare oferit de către o echipă specializată. Un astfel de soft, te va ajuta să eficientizezi întregul proces de facturare și va putea fi folosit în dublu sens: atât pentru evidența primară a companiei, pentru derularea procesului financiar-contabil în vederea întocmirii situațiilor și raportărilor financiare cât și pentru generarea acestui fișier pentru transmiterea în cadrul sistemului RO e-factura.

Fiecare antreprenor va analiza cele două variante posibile pentru derularea procesului de facturare și va alege cea mai potrivită variantă care să contribuie atât la eficientizarea procesului cât și la asigurarea parametrilor de conformitate fiscală. Ceea ce putem să spunem este faptul că nu există constrângeri în acest sens, sau obligativitatea de a alege un sistem de facturare contracost. Decizia este apanajul persoanelor responsabile de derularea procesului din cadrul companiei. De asemenea, pot fi identificate o serie de alte rațiuni pentru care poți alege o opțiune în detrimentul alteia, în afara celor prezentate prin intermediul acestui material.

De ce să alegi un program de facturare?

Ce program de facturare recomandați?

Referințe principale de informare

- Site-ul Agenției Naționale de Administrare Fiscal, Aplicație web de completare factură electronică simplificată, disponibil online, la adresa: https://www.anaf.ro/CompletareFacturaSimplificat/faces/factura/informatiigenerale.xhtml.

- Ordonanță de urgență nr. 120 din 4 octombrie 2021 privind administrarea, funcționarea și implementarea sistemului național privind factura electronică RO e-Factura și factura electronică în România, precum și pentru completarea Ordonanței Guvernului nr. 78/2000 privind omologarea, eliberarea cărții de identitate a vehiculului și certificarea autenticității vehiculelor rutiere în vederea introducerii pe piață, punerii la dispoziție pe piață, înmatriculării sau înregistrării în România, precum și supravegherea pieței pentru acestea, Publicat în Monitorul Oficial nr. 960 din 7 octombrie 2021.

Te afli la sute de kilometri de linia de start a maratonului implementării

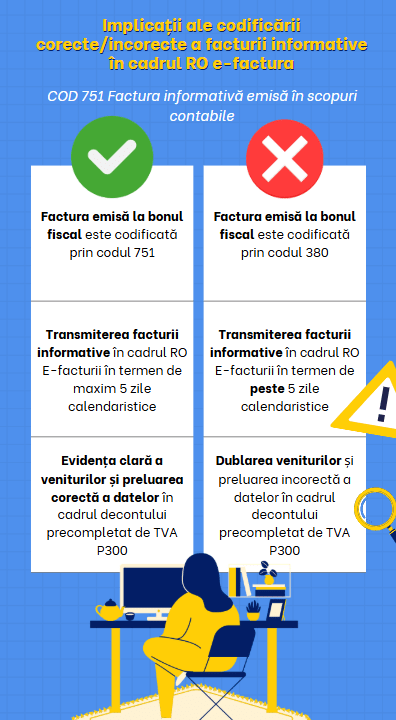

Te afli la sute de kilometri de linia de start a maratonului implementării  Așa cum menționam anterior, există o serie de implicații ale marcării corecte/incorecte în ceea ce privește factura informativă emisă în scopuri contabile. Iată alăturat, concret care sunt aceste implicații. În principal, discutăm despre impactul deținut asupra preluării datelor în cadrul decontului precompletat de TVA. Dacă în toate situațiile care necesită codificarea facturii prin 751, documentul este codificat corect, atunci formularul P300 va conține date corecte.

Așa cum menționam anterior, există o serie de implicații ale marcării corecte/incorecte în ceea ce privește factura informativă emisă în scopuri contabile. Iată alăturat, concret care sunt aceste implicații. În principal, discutăm despre impactul deținut asupra preluării datelor în cadrul decontului precompletat de TVA. Dacă în toate situațiile care necesită codificarea facturii prin 751, documentul este codificat corect, atunci formularul P300 va conține date corecte.